وسط هيمنة الدولار على النظام النقدي العالمي والتداعيات الخطرة المترتبة على استخدامه أداةً سياسية من قبل الإدارات الأميركية المتعاقبة، خاصة إدارة الرئيس الحالي دونالد ترامب في ضرب اقتصادات الدول التي لا تتفق مع سياساته، يجد البحث عن عملة عالمية جديدة حماسا من قبل العديد من الدول والاقتصاديات الكبرى.

ويذكر أن الدولار لا يزال يسيطر على حصة 61.7% من حجم الاحتياطات النقدية العالمية التي بحوزة البنوك المركزية، كما أنه يسيطر كذلك على حصة تقارب 80% من التسويات المالية العالمية. وهو عملياً الوحدة الحسابية العالمية وعملة الاحتياط والتجارة الدولية.

ومع حلول اجتماعات الربيع السنوية لصندوق النقد والبنك الدوليين، التي بدأت اليوم بواشنطن، اقترح المسؤول الأممي السابق، جوزيه أنطونيو أوكامبو، الذي شغل منصب مساعد الأمين العام للشؤون الاقتصادية والاجتماعية بالأمم المتحدة، تحويل عملة صندوق النقد الدولي، “وحدة حقوق السحب الخاصة ـ أس دي آر” إلى عملة نقد حقيقية عالمية يتم تداولها إلى جانب العملات الأخرى.

ويقول أوكامبو في هذا الصدد، “تتيح اجتماعات صندوق النقد الدولي الحالية فرصة مثالية لتحويل عملة الصندوق، إلى عملة حقيقية متداولة لتقوية النظام النقدي العالمي… ويجب على واضعي السياسات النقدية استغلال هذه الفرصة”. ويتشكل وزن العملة النقدية للصندوق حالياً من عملات خمس دول.

وعملة حقوق السحب الخاصة، هي عملة الاحتياط الدولي الذي استحدثه صندوق النقد الدولي في عام 1969، ليصبح مكملاً للأصول الرسمية الخاصة بالبلدان الأعضاء. وكان تحديد قيمة “عملة الصندوق”، اعتماداً على سلة من أربع عملات دولية أساسية، ويمكن مبادلته بأي من العملات القابلة للتداول الحر، وانضمت إليها أخيراً العملة الصينية اليوان.

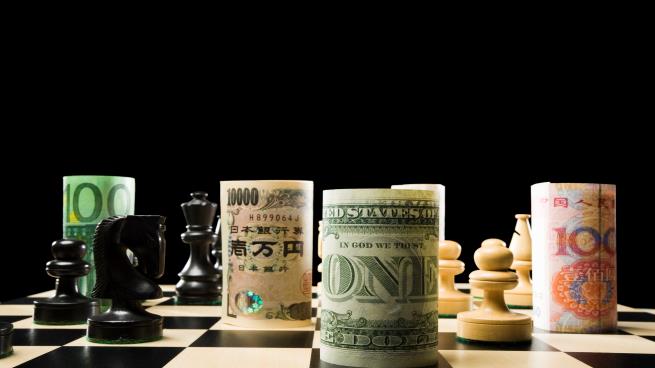

وتتحدد قيمة “حق السحب الخاص” حالياً وفق سلة من خمس عملات رئيسية، وهي الدولار واليورو والين الياباني والجنيه الإسترليني واليوان الصيني. وبناء على هذه التشكيلة التي تضم عملات الدول التي تشكل معظم التجارة العالمية والاحتياط النقدي العالمي، تصبح هذه العملة مقبولة دولياً.

ومن بين الفوائد التي يذكرها أوكامبو، في بحثه الذي نشره في مقال بمجلة “بروجكت سيندكت”، يوم الجمعة الماضي، أن صندوق النقد يمكن أن يستخدم عملة “حقوق السحب الخاصة”، لمعالجة الاختلالات التي تطرأ على النظام النقدي العالمي في فترات الأزمات المالية العالمية، مثل الأزمة المالية التي حدثت في عام 2007، واعتمد فيها العالم، على مصرف الاحتياط الفيدرالي “البنك المركزي الأميركي”، في توفير السيولة للبنوك المركزية العالمية والمصارف التجارية الكبرى.

يذكر أن صندوق النقد الدولي أصدر في عام 2009، وحدات حقوق سحب خاصة بقيمة 250 مليار دولار بناء على طلب من قمة مجموعة العشرين للمساعدة في فك ضائقة أزمة المال العالمية. ولكن هذا المبلغ كان ضئيلاً جداً مقارنة بمتطلبات الدول، خاصة اقتصادات الدول الفقيرة والاقتصادات الناشئة.

كما يرى المسؤول الأممي، أن هذه العملة إذا تم دعمها يمكن أن تصبح العملة الرئيسية في التمويلات التي يقدمها الصندوق لبرامجه العالمية في إصلاح اقتصادات الدول التي تعاني من أزمات مالية. حيث إنها ستمكنه من توسيع تمويلاته عبر الإصدار بكميات كبيرة.

وحتى الآن يعتمد الصندوق في تمويلاته البرامج الاقتصادية العالمية على حصص الدول الأعضاء في الصندوق والاستدانة من الدول الكبرى، مثل الولايات المتحدة ودول الاتحاد الأوروبي واليابان.

لكن هذه التمويلات، وحسب أوكامبو، غير كافية في لحظات الأزمات. كما أن الدولار الذي يعتمد عليه صندوق النقد في التمويلات ليس “عملة متعددة الجنسيات”، وبالتالي فالدولار ليس عملة مقبولة لبعض الدول وإنما هي عملة تفرض نفسها. وعادة ما تستورد الدول المقترضة بالدولار، مشاكله العديدة من تضخم وتذبذب سعر الصرف، التي قد تناسب الاقتصاد الأميركي، ولكنها لا تناسب الدول المستقبلة لديون الصندوق.

ويرى خبراء في الأمم المتحدة، أن تمويلات الصندوق المتاحة حالياً لا تتناسب مع حجم التوسع الذي حدث في الاقتصاد العالمي. وحسب هؤلاء الخبراء، فإن الصندوق يحتاج سنوياً لإصدار وحدات خاصة تراوح بين 200 إلى 300 مليار دولار. وحتى الآن تستفيد الولايات المتحدة ودول الاتحاد الأوروبي من إصدارات الصندوق الجديدة.

وفي حال أصبحت عملة “حقوق السحب الخاصة”، الصادرة عن صندوق النقد عملة احتياط دولية، فإن العديد من دول العالم سوف تستفيد من الإصدارات الجديدة وتشارك في شرائها.

ولا يعني مقترح أوكامبو اختفاء عملات الدول الوطنية، حيث ستظل هذه العملات متداولة، لكن كل ما سيحدث هو أن البنوك المركزية ستحول احتياطاتها من العملات الأخرى إلى عملة صندوق النقد. كما يمكن استخدام عملة “حقوق السحب الخاصة” في إصدار السندات الخاصة وسندات الدول.

وكان صندوق النقد الدولي قد اقترح في اجتماعه في العام الماضي 2018، تحويل عملة الصندوق إلى “ورقة نقدية”، يتم تداولها لدى البنوك والمؤسسات المالية في شراء السندات والتمويلات المشتركة جنباً إلى جنب مع العملات الدولية.

وعلى الرغم من هيمنته النقدية والمالية، يواجه الدولار حالياً مجموعة من المشاكل، خاصة تلك المتعلقة بالديون السيادية الأميركية التي فاقت 21 تريليون دولار. ولا تدري إدارة الرئيس دونالد ترامب كيفية تسديد هذه الديون، خاصة أن الفائدة عليها، أو تلك التي تدفعها لأصحاب السندات أصبحت تفوق نصف تريليون دولار سنوياً، وذلك وفقاً لتقديرات مكتب الميزانية بالكونغرس.

وفي حال استمرار معدلات الإنفاق الأميركية التي يعتمدها دونالد ترامب، فإن هذه الديون سترتفع إلى أكثر من 22 تريليون دولار، وتصبح خدمتها عبئاً ثقيلاً على الميزانية الأميركية.

ويلاحظ أن مجلس الاحتياط الفيدرالي ثبت أخيراً سعر الفائدة على الدولار، في خطوة نظر لها العديد من خبراء الاقتصاد على أساس أنها لمساعدة الاقتصاد الأميركي على النمو، ولكن في الواقع هنالك عائق آخر يمنع البنك المركزي الأميركي من رفع الفائدة، وهو ارتفاع خدمة هذه الديون، إذ كلما زادت الفائدة على الدولار، ارتفعت تبعاً لذلك كلفة الديون. ويتواصل ارتفاع حجم الدين الأميركي في وقت يخفض فيه ترامب الضرائب على الأثرياء. ويذكر أن الولايات المتحدة تعتمد في تمويل عجزها على بيع سندات الخزانة عالمياً وطباعة الدولارات. وباتت قيمة الدولار الشرائية تتآكل وسط انعدام التغطية الفعلية له.

وبالتالي، وحسب مراقبين ومؤسسات مالية دولية، فهنالك مخاوف عالمية من انهيار النظام النقدي العالمي في حال انهيار الدولار فجأة، بسبب الديون الأميركية المتصاعدة والنزاعات التجارية مع الصين التي تملك سندات واحتياطات دولارية تفوق ثلاثة تريليونات دولار.

كما أن هنالك ضغوطاً خفية تمارسها الصين التي أصبحت أكبر مستورد للنفط في العالم، على دول “أوبك” وعلى رأسها السعودية لبيع النفط بعملة اليوان المقومة بالذهب ضمن عقود مستقبلية وضعتها بورصة النفط الصينية التي أسست في العام الماضي.

وفي حال تطور “الحرب الباردة” بين بكين وواشنطن، فإن الصين قد ترفض شراء النفط بالدولار. وفي حال حدثت مثل هذه الضغوط الصينية، فإنها ستحاصر دول “أوبك” وتضعها أمام خيارين، إما فقدان تسويق نفطها في السوق الصينية الضخمة، أو الرضوخ لبيع النفط باليوان المقوم بالذهب.

ويعد النفط من أهم السلع في تغطية قيمة الدولار منذ الاتفاقية التي وقعتها وزارة الخزانة الأميركية مع الرياض في عام 1976. يذكر أن “رويترز” نقلت الأسبوع الماضي، عن ثلاثة مصادر مطلعة على سياسة السعودية في مجال الطاقة، أن المملكة تهدد ببيع النفط بعملات أخرى غير الدولار، إذا أقرت واشنطن بمقاضاة منظمة الدول المصدرة للنفط (أوبك)، وذلك ضمن قانون يطلق عليه ” نوبك”.

وفكرة إنشاء عملة عالمية إلى جانب الدولار ليست جديدة، فقد سبق أن اقترح الاقتصادي العالمي جون ميانارد كينز، صاحب النظريات المشهور، إنشاء عملة عالمية للتسويات الدولية.

وفي عقد الستينيات الماضي، اقترح الاقتصادي الأميركي من أصل بلجيكي روبرت تريفن، إنشاء عملة عالمية بديلة للدولار. وجاءت هذه المقترحات لمعالجة مشاكل النظام النقدي العالمي، التي سببها الاعتماد على الدولار.

وتزايدت هذه الدعوات في أعقاب تخلي بنك الاحتياط الفيدرالي الأميركي عن ربط قيمة سعر صرف الدولار بالذهب في عام 1976.

وفي ذات الصدد، يدعو تقرير صادر عن مؤتمر الأمم المتحدة حول التجارة والتنمية عام 2010، إلى اعتماد منظومة جديدة لاحتياطي العملات من أجل تحقيق الاستقرار في المنظومة المالية العالمية. وتقود كل من روسيا والصين، اللتين تدهورت علاقاتهما مع أميركا، الحملة الهادفة إلى التخلّي عن الدولار.

وفي مايو الماضي، وقّعت المؤسسة المالية الثانية في روسيا، اتفاق تعاون مع المصرف المركزي الصيني بحضور الرئيس الروسي فلاديمير بوتين ونظيره الصيني شي جين بينغ لتسديد الدفعات بينهما بالعملة الوطنية.

العربي الجديد