يعمل البنك المركزي العراقي وفق استراتيجيته مهمة في السياسة النقدية التي تعتمد على عاملين : الاول: تحفيز المصارف للتوجه نحو السوق وتوفير الائتمان والتمويل المصرفي الذي تفتضيه حالة استهداف الناتج المحلي الاجمالي والتصدي لأوجه البطالة والركود الاقتصادي؛ مما يقتضي رفع العمق المالي للبلاد.

والثاني: الاستمرار في التصدي للتضخم واستهدافه عبر الاشارات السعرية التي يعتمدها البنك المركزي في استهداف التضخم ، وتحقيق اطار موحد من الاستقرار والنمو الاقتصادي المرغوبين.

ويتسم محافظ البنك المركزي العراقي علي محسن اسماعيل العلاق في عمله باتخاذه الخطوات الاصلاحية والادارية والتنفيذية بشكل مدروس وممنهج وعلمي ؛ مما انعكس ايجابيا على ادارة البنك وعمله التي تنفذ السياسة النقدية في العراق والتي تهدف الى تحقيق استدامة استقرار الاسعار، بتحقيق مستوى مقبول من الاستقرار النقدي والاقتصادي وتجنب التغيرات المؤثرة في قيمة العملة الوطنية داخلياً وخارجياً ، والتي تنشأ بسبب التغيرات في المستوى العام للأسعار.

وتواجه السياسة النقدية حاليا تحدياً يتمثل في انخفاض مبيعات الدولار من وزارة المالية (نتيجة انخفاض سعر او انتاج النفط) الى مستوى اقل من حاجة السوق ، وارتفاع الطلب على العملة الاجنبية، مع عدم مرونة الانفاق الحكومي بالانخفاض لمستوى يتناسب مع انخفاض الايرادات من العملة الاجنبية ، من خلال التحكم بقيمة المعروض النقدي في السوق، التي تؤثر على حجم الطلب الكلي وذلك بتغير عرض النقود في السوق .

لذا من المهم جداً الانتباه والسيطرة على نمو المعروض النقدي، فالكثير من المعروض النقدي سيؤدي لارتفاع معدل التضخم إلى مستويات يمكن أن تضر بالاقتصاد، اما القليل منه ، فيمكن أن يؤدي إلى إعاقة النمو الاقتصادي، لذا فان اصحاب القرار في البنك المركزي العراقي يطمحون لتحقيق التوازن بين النمو والتضخم ، وذلك من خلال السياسة النقدية التقييدية أو التيسيرية.

ويتحكم البنك بالسياسة النقدية التقييدية عندما يريد الحد من المعروض النقدي؛ فيما يستخدم التيسيرية عندما يطمح بزيادة المعروض النقدي، فيما تتم السيطرة على المعروض النقدي، عن طريق أسعار الفائدة أو تغيير الحد الأدنى من متطلبات احتياطي البنوك.

ويكون للسياسة النقدية التقييدية تأثير إيجابي على العملة لأن رفع أسعار الفائدة سيؤدي إلى جذب رؤوس أموال جديدة تضاف الى الاقتصاد، لأن أسعار الفائدة المرتفعة عادة ما تكون مؤشراً الى اقتصاد قوي والمستثمرين يحصلون على عائد أعلى على رأس المال الذي يملكونه لدى البنوك داخل هذا الاقتصاد.

اما السياسة النقدية التيسيرية ، فهي ذات تأثير سلبي على العملة، لأن جعل رأس المال متاحاً بسهولة من المرجح أن يؤدي لمشاكل تضخمية، مما يقلل القدرة الشرائية للعملة، ويجعلها أقل قيمة، لان انخفاض أسعار الفائدة يعني أن المستثمرين يحصلون على عائد أقل مقابل رأس المال الذي يملكونه داخل هذا الاقتصاد، وسيتجه المستثمرون لاستثمار رؤوس أموالهم في أماكن أخرى، مما سيسهم في انخفاض قيمة العملة.

او عن طريق طريقة تقييد كمية المال التي يمكن أن يستخدمها بنك ما لإقراض المستهلكين والشركات، ويتم ذلك عن طريق تحديد الاحتياطي الأدنى للبنوك.

وامام ذلك فان البنك المركزي تجنب اللجوء الى السياسات التي من شأنها التأثير على الاستقرار العام للأسعار وأسعار الصرف وعلى النمو الاقتصادي ولذلك لم يلجأ الى الخيارات الاتية:

* خفض مبيعاته من العملة الاجنبية لأنه يؤدي الى ارتفاع قيمة العملة الاجنبية ، التي ستضر بالمواطن، وتؤثر بشكل مباشر على الدائنين والمستثمرين

* الاستمرار في الاستجابة للطلب على العملة الاجنبية بما يغطيه (استقرار سعر الصرف، انخفاض الاحتياطيات الاجنبية).

* تعويم سعر الصرف حاليا غير ممكن في العراق لان مصدر الدولار محتكر من الحكومة بحكم طبيعة الاقتصاد وموارد الدولة.

ويرى البنك المركزي ان مواجهته هذه التحديات تدعو الى تخفيض الطلب على الدولار بالتأثير على مسببات الطلب (الاستقرار الامني والسياسي، السيطرة على الاستيرادات، تحفيز القطاعات الاقتصادية الحقيقة، توفير بيئة امنة)، وليس عن طريق تقييد العرض او الاجراءات.

واستطاع البنك المركزي رغم كل التحديات ان يحقق اهم اهدافه المتمثلة في :

الاستقرار السعري وكبح التضخم : من خلال الاستمرار بتخفيض نسبة التضخم ووصولها الى مستوى اقل من 2% والذي يمثل اقل مستوى نصل اليه منذ سنوات طويلة . وهذا يعني تحقيق الاستقرار في الأسعار عند مستوى معين ، فقد تركزت اهتمامات صانعي السياسة النقدية على القضاء على معدل التضخم في الأسعار، وذلك للقضاء على النفقة الاقتصادية والاجتماعية للتضخم ولذلك أصبح تحقيق الأسعار في مستوى الأسعار هو الهدف الأساسي للسياسة النقدية وتلك رؤية البنك المركزي العراقي الذي سعى الى تحقيقها بأصعب الظروف.

ويعد كبح التضخم ضرورة اذ يؤدي الى حالة من عدم اليقين والثقة في الاقتصاد، مما يؤثر على انخفاض معدل النمو الاقتصادي.

استقرار سعر الصرف للعملة المحلية

يتم استقرار سعر الصرف للعملة المحلية بتحقيق مستوى مقبول من الاستقرار النقدي والاقتصادي، والابتعاد عن المؤثرات في قيمة العملة الوطنية التي تنشأ من خلال التغيرات في المستوى العام .

تحفيز النمو الاقتصادي: في جميع القطاعات المختلفة الذي يحقق بدوره زيادة في حجم الدخل القومي ونمو الناتج المحلي ؛ عندما تنجح السياسة النقدية في تحقق الاستقرار الاقتصادي، ودفع عجلة الإنتاج عند زيادة النقود في السوق في حالة الكساد، أو تقوم بخفض كمية النقود في السوق في حالة التضخم، فبذلك تكون قد أسهمت في تحقيق معدلات النمو الاقتصادي خاصة في القطاعات التي كانت تعاني عدم استقرارها الأمر الذي يؤدي إلى رفع معدلات الاستثمار.

دعم الاستقرار المالي على مستوى استدامة المالية العامة للدولة والقطاع المصرفي:

يرى الخبراء انه اذ تحقق الاستقرار في السوق المالي من خلال عمل الأسواق المالية فإن حالة عدم الاستقرار في تلك السوق يمكن أن تؤثر على حالة الاقتصاد من حيث استقراره وقدرته على التحكم بتحويلات رؤوس الأموال بين السوق المالية ومدخرات الأشخاص، وذلك تأسيساً على أن هذه السوق هي سوق استثمارية، والاستقرار فيها يؤثر في جانب من جوانب حماية الاستثمار ونموه، مما يؤدي بنا للقول انه كلما كانت هذه السوق مستقرة كان ذلك مؤشراً الى نجاح البنك المركزي بالتحكم في إدارة السياسة النقدية، وبالتالي يحقق البنك استقرار السوق المالية وهي أحد أهداف السياسة النقدية التي يسعى لتحقيقها البنك المركزي العراقي.

وتتجلى المنجزات في اطار تلك الاهداف بتحقيق ما يأتي :

تغطية استيرادات القطاع العام والخاص بالعملة الاجنبية .

وبذلك تم الحفاظ على القوة الشرائية للمواطنين الذين يمثل دخلهم ما يتقاضونه في الغالب من الرواتب، والمعاشات الحكومية، ويعتمدون في تغطية احتياجاتهم من المستوردات بمعظم ما يستهلكونه او يستخدمونه، والحفاظ على حقوق الدائنين او المستثمرين الذي يضربهم التضخم ويكبدهم خسائر كبيرة .

استقرار سعر الصرف للعملة المحلية :

رغم الانخفاض الكبير في ايرادات ( الدولار) من النفط المصدر والذي وصل نحو 70% في بعض الاشهر، بقي سعر صرف الدينار ثابتا ولم تحدث فجوات مهمة بين سعر الصرف الرسمي والسوق الموازية .

في سنة 2016 تم وضع معايير (بالاستعانة بمكتب تدقيق دولي) لدخول المصارف والشركات الى نافذة شراء الدولار بغية السيطرة على عمليات بيع الدولار والمحافظة على سعر الصرف من جهة وترسيخ الالتزام بقواعد الامتثال ومكافحة غسل الاموال وتمويل الارهاب من جهة اخرى، وادت تلك المعايير الى الارتقاء بممارسات المصارف في هذا الشأن وبناء وحدات وقدرات تنظيمية وفنية وتقنية لتعزيز أنظمتها ورقابتها الداخلية، والحفاظ على مستوى الكفاية للاحتياطات الدولية وفقا للمعايير الدولية في قياس الكفاية، ويدعم هذا المستوى الحفاظ على سعر الصرف وتلبية الطلب على الدولار .

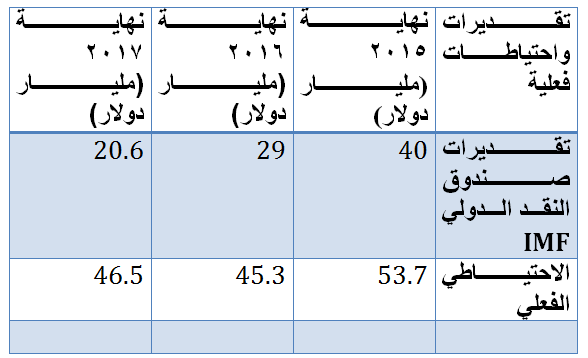

وكانت تقديرات صندوق النقد الدولي (IMF) للاحتياطات في اذار 2015، في حين بلغت الاحتياطات الفعلية كما في الجدول ادناه:

وهذا مؤشر الى نجاح البنك المركزي العراقي في تحقيق التوازن بين الحفاظ على مستوى كفاية الاحتياطيات وتلبية الطلب على الدولار، في ظل الانخفاض الحاد في الايرادات من النفط العراقي المصدر( نتيجة انخفاض اسعار النفط العالمية ) .

ووفقا للاتفاقية مع صندوق النقد الدولي التي وقعها العراق في 2008، تم الغاء كل القيود على عمليات التحويل الخارجي .

تحفيز النمو الاقتصادي

ومن أجل تحريك عمليات التنمية ودعمها في ظل ظروف الكساد، نتيجة انخفاض النفقات الحكومية وزيادة البطالة في ظل اوضاع امنية واجتماعية معقدة قام البنك المركزي بالمبادرات الآتية :-

• دعم الانشطة الحقيقية ، بإقراض مشاريع القطاع الخاص من المصارف المتخصصة ، 5 تريليونات دينار عراقي للمصرف ( الزراعي، والصناعي، وصندوق الاسكان، والعقاري ).وذلك في اكبر مبادرة اقراض بتاريخ العراق ، وتم تخصيص 1.5 تريليون دينار عراقي للمصارف الخاصة لدعم المشاريع الصغيرة والمتناهية الصغر، مع استعداد البنك لتوسيع هذه المبادرة ، اذ أسس وحدة تنظيمية مختصة بالتمويل الاصغر .

• مبادرة البنك لتسديد مستحقات المقاولين والمجهزين والمزارعين (باكثر من 5 تريليونات دينار) والتي اضرت بنشاط القطاع الخاص وبالقطاع المصرفي حيث وافقت الحكومة على اصدار السندات التي اقترحها البنك المركزي ونظمها، واعدها وصرفها بالتنسيق مع المصارف الحكومية .

• دعم الاستقرار المالي على مستوى استدامة المالية العامة واستقرار القطاع المصرفي؛ لمواجهة الانخفاض الحاد في ايرادات الحكومة وبروز ملامح أزمة مالية كبيرة في ظل ظروف خاصة تواجه البلد وصعوبة التكيف مع الانخفاض الطارئ والحاد في اسعار النفط ، ودعم البنك المركزي استقرار واستدامة المالية العامة ودرء المخاطر التي كان من الممكن ان تنجم عن الازمة المالية (وصلت ايرادات الحكومة في بعض اشهر 2016 الى ما دون 50% من تغطية الرواتب) ؛ وادى البنك المركزي دورا اساس في احتواء الازمات؛ بشراء حوالات الخزينة (الصادرة عن وزارة المالية) بمبلغ 16ترليون دينار خلال سنتي 2015، 2016 .

– السماح للمصارف بشراء حوالات خزينة باستخدام 50%من الاحتياطيات الالزامية للمصارف التي يحتفظ بها البنك المركزي وقد بلغت الحوالات المشتراة من هذه المبالغ اكثر من 4 ترليون دينار عراقي.

– وفر البنك المركزي دعما للحكومة بالتمويل غير المباشر للموازنة ، والقدرة على تسديد مستحقات شركات النفط العالمية من اجل ديمومة انتاج النفط وتصديره ، وكان التعثر في تسديدها يشكل خطراً جدياً على موارد الدولة، وادى البنك المركزي العراقي دورا مفصليا في (برنامج الاستعداد الائتماني) مع صندوق النقد الدولي منذ سنة 2015 والذي بموجبه حصل العراق على قروض ميسرة وتسهيلات بحوالي 15مليار دولار.

– الايفاء بالتزامات البنك تجاه المتطلبات الواردة في وثيقة البرنامج ( الاستعداد الانمائي ) ومنها المحافظة على المستوى العام للأسعار ومعالجة التضخم والمحافظة على نظام سعر الصرف، وعلى الاحتياطات وتقوية انظمة الرقابة على المصارف والمؤسسات المالية وتعزيز الحوكمة والتدقيق المبني على المخاطر في البنك المركزي وتقوية انظمة الرقابة وقواعد الالتزام المتعلقة بمكافحة غسل الاموال وتمويل الارهاب ورفع القيود عن التحويل الخارجي وتعديلات تشريعية وتنظيمية ومنها تعديل قانون البنك المركزي والالتزام بتدقيق حساباته واحتياطاته وانشطته الاخرى من شركات تدقيق دولية .

– دعم عجز الموازنة العامة بالمبالغ التي اقترحها الصندوق من خلال شراء البنك المركزي حوالات خزنية، والتي من دونها لا يمكن بناء الموازنة، وبالتالي يتوقف برنامج الصندوق .

-الدعم والمساهمة في تحقيق بنود الاتفاق مع صندوق النقد في اطار اصلاح السياسات الاقتصادية والمالية وبناء قواعد وسياسات جديدة لإعادة بناء الموازنة العامة للدولة من اجل مواجهة الازمات المالية والسيطرة على النفقات العامة وتعظيم الايرادات المحلية واحكام السيطرة على الدين العام ووضع مؤشرات مالية واهداف تتعلق بوضع سقوف محددة للعجز وللدين العام وللنفقات ضمن قياس الناتج المحلي الاجمالي، ودعوة البنك المركزي وزارة المالية لانشاء حساب واحد للخزينة العامة بدلا من حساب لكل وحدات الصرف الحكومي بما يحقق ادارة الموجود النقدي والرقابة عليه والتخلص من تشتت النقد والاستفادة من الاموال غير المتحركة؛ حيث شخص البنك المركزي وجود مبالغ كبيرة (بالتريليونات) مشتتة في حسابات فرعية لا يتم استخدامها ضمن اولويات الحكومة واحتياجاتها، الامر الذي يؤدي بوزارة المالية الى الاقتراض بفائدة في الوقت الذي يمكن توجيه المتوفر من تلك المبالغ واستخدامه.

– التنسيق مع وزارة المالية بشأن تنويع مصادر الدين العام داخليا وخارجيا ومنها اصدار سندات محلية للجمهور(لأول مرة)بهدف التنويع لسد العجز من جهة، وتعميق السوق المالية وادخال ادوات جديدة فيه ,وتم خلال سنة 2016 تشكيل لجنة تنسيق مشترك دائمة بين البنك المركزي ووزارة المالية للتنسيق بين السياستين المالية والنقدية .

وفي اطار استقرار القطاع المصرفي بظل الازمة المالية وما تتركه من اثار مباشرة وغير مباشرة على القطاع المصرفي وبالتالي على الاستقرار المالي عموما ,عمل البنك المركزي على الحد من تلك الاثار من خلال ما يأتي :

• اجراء مسح ومراجعة شاملة لأوضاع المصارف وحصر المصارف التي تواجه صعوبات خاصة في سيولتها ووضع برنامج واجراءات عاجلة لمعالجتها وتم انتشال اوضاع الغالبية العظمى منها لتعزيز الاستقرار المالي في المصارف وتجنب الوقوع في مخاطر العمليات المشبوهة، وتم الزام المصارف كافة بالامتثال لقانون مكافحة غسل الاموال وتمويل الارهاب رقم 39 لسنة 2015 واللوائح والقواعد المرتبطة به ، ومنها تأسيس وحدات مختصة في داخل المصارف تختص بعمليات المكافحة وادارة المخاطر والامتثال .

• قطع البنك المركزي شوطا تاريخيا مهما خلال سنتي 2015 و2016 في تعزيز وتقوية الاجراءات والانظمة المتعلقة بذلك والتي حظيت بإشادة ودعم من قبل المنظمات الدولية المعنية ومنها منظمة العمل المالي (FATF) .

• تأسيس وحدة (الاستقرار المالي) و (ادارة المخاطر) للحد من المخاطر النظامية واتخاذ الاجراءات التحوطية على المستويين الكلي والجزئي المدعمة بنظم للإنذار المبكر ومواجهة الازمات وتحقيق الاستقرار المالي من خلال تطوير نماذج رياضية لتحديد قدرة النظام المالي على امتصاص الازمات وتنفيذ اختبارات التحمل بشكل دوري .

• حماية القطاع المصرفي من المخاطر الائتمانية من خلال بناء برنامج واسع ومتكامل يوفر قاعدة بيانات حديثة ومتطورة متاحة لجميع المصارف للاستعلام عن المقترضين لاتخاذ القرارات المناسبة بشأن المقترضين بغية ضمان واستقرار النظام المالي تم تعزيز انظمة الرقابة الشاملة المبنية على المخاطر على وفق افضل المعايير والممارسات الدولية الصادرة عن لجنة بازل للرقابة المالية .

• تعزيز نظام الحوكمة في القطاع المصرفي واصدار اول دليل للحوكمة المؤسساتية في القطاع المصرفي يتضمن مبادئ ومفاهيم وقواعد الحوكمة وفقا لاخر التطورات والممارسات الدولية لتعزيز الاداء السليم للمصارف وحماية حقوق المساهمين واصحاب المصلحة وتوفير اطار سليم لادارة المصارف يفصل بين الملكية والادارة ويوفر اطارا مناسبا للإفصاح والشفافية والرقابة .

• تعزيز الاستقرار المالي بدعم وحفز البنك المركزي لتأسيس مصارف اسلامية لما يمتاز به التمويل الاسلامي بالأمان ضد اهتزازات السوق ولما يحققه ذلك من جذب المدخرات التي لا تتعامل مع المصارف التجارية التقليدية ويتحقق بذلك تنمية سوق رأس المال ، واستطاع البنك المركزي تحفيز اكثر من نصف شركات التحويل المالي للتحول الى مصارف اسلامية وبذلك حقق هدفين الاول دعم صناعة الصيرفة الاسلامية وتوسيعها، والاخر الحد من شركات التحويل التي يستهدف البنك المركزي التخلص منها لمبررات موضوعية .

– الحد من المخاطر التي يتعرض لها العملاء في تعاملاتهم المالية من خلال وضع اطار عمل شامل للسياسات والاجراءات الواجب اتخاذها في ابعادها التنظيمية والرقابية والتشريعية والتوعوية والتثقيفية وتم انشاء وحدة تنظيمية تتولى هذه المهمات

– الانتهاء من الاجراءات القانونية والتنظيمية والمالية لانشاء مؤسسة لضمان الودائع وستباشر اعمالها قريباً؛ بغية جذب الاموال المكتنزة لدى الجمهور وتعزيزا للثقة بالجهاز المصرفي.

– من اجل تطوير الاسواق المالية ,بما يعزز العمق المالي وبالتالي دعم الاستقرار المالي طور البنك المركزي اجراءات تسوية نتائج عمليات التداول في السوق المالي من خلال انظمة الدفع واستخدام نظام شراء وبيع الاوراق المالية ووضع اليات فعالة لتعزيز انظمة الحفظ المركزي والتسوية والعمل على التوفيق بين نظام تسوية عمليات تداول الاوراق المالية مع انظمة المدفوعات.

ومن الوظائف والمهام المستحدثة للبنك المركزي العراقي،بعد 2014 هي التركيز على :

الجودة الشاملة: التي تعني التطوير المستمر للعمليات الإدارية بمراجعتها وتحليلها والبحث عن الوسائل والطرائق لرفع مستوى الأداء وتقليل الوقت لإنجازها بالاستغناء عن جميع المهام والوظائف عديمة الفائدة وغير الضرورية للعميل أو للعملية؛ لتخفيض التكلفة ورفع مستوى الجودة مستندين في جميع مراحل التطوير الى متطلبات واحتياجات العميل.

الاستقرار المالي : اسهم البنك المركزي العراقي بفاعلية في تقوية أداء القطاع المصرفي بالاستناد إلى أفضل الممارسات الدولية لتوسيع أنشطته وتطوير خدماته، مما عزز من استقرار القطاع المالي في العراق باعتباره يمثل أكبر مكوناته واكثرها عرضة للمخاطر بسبب طبيعة عمل المصارف في تحمل مخاطر الوساطة المالية وتنفيذ عمليات التسوية للمدفوعات، وركز البنك المركزي العراقي على سياسة التواصل المستمر مع وحدات الجهاز المصرفي وخلق الشروط الكفيلة بإيجاد بيئة مصرفية داعمة للاستقرار النقدي، وايجاد نظام مدفوعات وطني فعال ومتطور، إضافة إلى الواجبات والمهام والصلاحيات التي يتمتع بها البنك المركزي وقدرته الدائمة على التدخل في مؤسسات الجهاز عبر ما يمتلكه من أدوات نقدية ورقابية .

الشمول المالي ، يهتم البنك المركزي العراقي بالجانب الاجتماعي من حيث الاهتمام الأكبر بالفقراء ومحدودي الدخل مع إيلاء اهتمام خاص للمرأة والوصول إلى الأفراد والمشروعات الصغيرة والمتوسطة ومتناهية الصغر، وتحقيق المصلحة العامة التي تتعلق بخلق فرص للعميل مما يسهم في تحقيق النمو الاقتصادي و خفض معدلات الفقر وتحسين توزيع الدخل، ورفع مستوي المعيشة، وتوفير الخدمات المالية بطرائق سهلة وبسيطة وبأقل التكاليف (مثل الدفع عن طريق الهاتف المحمول).

دور البنك المركزي في تعزيز الشمول المالي :

– وضع قواعد وتشريعات هدفها تيسير إجراءات المعاملات المصرفية بكل أشكالها، والموافقة على إتاحة خدمات مالية مبسطة مثل استخدام الهاتف المحمول في عمليات الدفع الالكترونية والعمليات المالية الأخرى، وإبراز دور الاستعلام الائتماني وتطوير نظم الدفع، وتحفيز القطاع المالي وخاصة البنوك على نشر الثقافة المالية، وزيادة عدد الصرافات الالية وأية وسيلة أخرى من شأنها توسيع شبكة اتاحة الخدمات المصرفية.

– العمل على إنشاء قواعد بيانات شاملة تتضمن سجلات البيانات الائتمانية التاريخية للأفراد والشركات الصغيرة والمتوسطة إضافة إلي قاعدة بيانات تسجل الأصول المنقولة.

التدقيق المبني على المخاطر: ويعني به النشاط التدقيق الداخلي والرقابة على الجودة ، ومتابعة الأمور المعلقة في تقارير التدقيق الداخلي مع الإدارة والتأكد من وضع الخطط التصحيحية

التمويل الاصغر : حيث تحاول الحكومة تطبيق إصلاحات سياسية مهمة في الوقت الذي تواصل فيه العمليات العسكرية ضد تنظيم داعش ، فهنا يصبح التمويل الأصغر – بأوسع معانيه التي تشمل القروض والمدخرات والمدفوعات والتأمين للأسر المنخفضة الدخل والشركات الصغيرة – أحد الإجراءات التي يمكن أن تشجع النشاط الاقتصادي المحلي وتساعد الناس على إدارة ما يواجهونه من انتكاسات، أو صدمات اقتصادية بسبب الأوضاع الصعبة في البلاد.

ادارة المخاطر المالية: هي العلاقة بين العائد المطلوب على الاستثمار وبين المخاطر التي تصاحب هذا الاستثمار، وذلك بقصد توظيف هذه العلاقة بما يؤدي إلى تعظيم قيمة الاستثمار من وجهة نظر أصحابه ويمكن تعريفها أيضا بأنها إدارة الأحداث التي لا يمكن التنبؤ بها بوضع استراتيجية تشمل السياسات والإجراءات المناسبة لها وتحديثها باستمرار.

الرقابة الاحترازية : تعرف بانها السياسة التي يتم من خلالها تحديد ومراقبة وضبط المخاطر النظامية للحد من تراكمها وتعزيز قدرة النظام المالي على تحمل الصدمات وذلك باستخدام مجموعة من الأدوات بناءً على مجموعة من المؤشرات الأساسية، ويقصد بالمخاطر النظامية: مخاطر التطورات التي تهدد استقرار النظام المالي وبالتالي الاقتصاد بالكامل.

مكافحة غسيل الاموال وتمويل الارهاب: احرز العراق تقدماً كبيراً خلال العامين المنصرمين في مجال منع غسيل الأموال وتمويل الارهاب عن طريق اصدار قانون خاص رقم 39 لسنة 2015 ، وهذا القانون نظم بشكل كبير عملية نقل الاموال ومكافحة غسيل الاموال ، وانشأ مكتبا خاصا منفصلا عن البنك المركزي ادارياً ومالياً يختص باستلام التبليغات الخاصة بعمليات الاشتباه”.

وقامت “رابطة المصارف” بعقد دورات مكثفة بما يخص مكافحة غسيل الاموال حيث تخرج أكثر من مائة متدرب منذ مطلع 2017 واطلق “البنك المركزي العراقي” برنامج تمويل المشاريع الصغيرة والمتوسطة بعد تخصيص تريليون دينار عراقي للمصارف الخاصة، مضيفاً انه لم يكن تمويل هذه المشاريع على مستوى الطموح حيث كانت هناك الكثير من المعوقات داخل المصرف وخارجه وابرزها أن المؤسسات الحكومية ترفض تزويد المصارف الخاصة بكفالة لموظفيها.

الدفع الالكتروني : المقصود به مجموعة من الوسائل والاجراءات والقواعد الخاصة بتحويل الاموال بين المشاركين داخل النظام على ان يكون الانتقال بالأموال من خلال البنية التحتية لأنظمة الدفع.

حماية العملاء : وهي كل القوانين، والأحكام القضائية التي تهدف لتقديم الحماية للمستهلكين من التعرّض لأيٍّ من عمليات نصب، واحتيال قد تواجههم من قبل بعض التجار، ويُعرف أيضاً بأنّه مجموعة الضوابط الاجتماعية والأخلاقية التي تُفرض على كل العاملين في القطاعات التجارية، وتلزمهم باحترام كل فئات المستهلكين، وتقديم السلع، والخدمات لهم بأسلوب صحيح ومناسب.

الامتثال : وهي وظيفة مستقلة ، تم اقرارها ضمن قانون المصارف رقم 94 لسنة 2004 ، تعمل على تأكيد التزام المصرف بعملياته المصرفية اليومية، بالقوانين واللوائح التنظيمية التي يصدرها البنك المركزي و السلطة المالية وكذلك السياسات و الإجراءات والتعليمات والمعايير المحاسبية ومتطلبات لجنة بازل وقانون الشركات العامة وقانون مكافحة غسيل الأموال والتعليمات الصادرة بموجبها و النسب القانونية والمعيارية المحددة لعمليات الائتمان أو الاستثمار والاحتياطي القانوني وغيرها ، لغرض التأكد من صحة الإجراءات و تجنب كل ما شأنه تعريض المصرف للمخاطر المختلفة .

الوحدة الاقتصادية

مركز الروابط للبحوث والدراسات الاستراتيجية