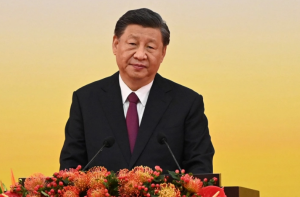

بعد جذب رأس المال الأجنبي إلى أسواق الصين على امتداد سنوات، يواجه الرئيس الصيني شي جين بينغ الآن مرحلة خطر تراجع العولمة المالية بسبب سياسات الصين الأخيرة ضد شركات التكنولوجيا.

وفي تقرير نشرته مجلة “سيدني مورنينغ هيرالد” (The Sydney Morning Herald) الأسترالية، قالت الكاتبة صوفيا هورتا إي كوستا إن مديري الأموال الذين أغْرتهم عائدات الصين الهائلة وشركات التكنولوجيا الضخمة يقولون إن أسباب تجنب الاستثمار في الصين تفوق دوافع الشراء منها، مستشهدين بالحملات التنظيمية غير المتوقعة والأضرار الاقتصادية الناجمة عن سياسات “كوفيد” الصارمة، فضلا عن المخاطر المتزايدة لسوق العقارات المتذبذب.

وقال مات سميث من شركة “روفر إل إل بي” (Ruffer LLP)، وهي شركة استثمارية بقيمة 31 مليار دولار أغلقت أخيرًا مكتبها في هونغ كونغ بعد أكثر من عقد بسبب تقلص الطلب على أرض الواقع، “بدأت القوة العملاقة لرأس المال الغربي تبتعد عن الصين، ومن الأسهل تنحية الصين جانبًا في الوقت الحالي عندما لا ترى نهاية تلوح في الأفق في ظل سياسة “صفر كوفيد”، وعودة المخاطر الجيوسياسية”.

وذكرت الكاتبة أن الوجود الأجنبي في أسواق رأس المال الصينية الحديثة زاد زيادة ملحوظة منذ أصبح شي رئيسًا في عام 2013، إذ أنشأت الحكومة قنوات للسماح بتدفق رأس المال وكان الهدف تشجيع الاستثمارات الوافدة، وتمويل المشاريع الخاصة، وتنشيط الاقتصاد؛ كل ذلك مع الحفاظ على سيطرة كبيرة على تدفق رأس المال إلى الخارج.

لكن حكومة شي أظهرت قليلا من الاهتمام بالمستثمرين العالميين العام الماضي عندما أطلقت سلسلة من الإجراءات الصارمة على الشركات الأكثر ربحًا في البلاد، وكانت النتيجة انتشار عدم الثقة والارتباك بشأن أهداف الحزب الشيوعي، وازداد الحذر تجاه الأصول الصينية التي نشأت خلال الحرب التجارية مع الولايات المتحدة هذا العام بعد أن هاجمت روسيا أوكرانيا. وقد ورد في تقرير صدر هذا الشهر لشركة “إي بي إف آر غلوبال”(EPFR Global) أن هذا الحذر يترك بصمة في السوق، فقد انخفضت المخصصات للصين بين صناديق الأسهم في الأسواق الناشئة إلى أدنى مستوى لها في 3 سنوات.

وفي رحلة قام بها أخيرًا إلى لندن، وجد فريق البحث في شركة “سيتي غروب”(Citigroup) ما وصفوه “انخفاضا مفاجئا في مستوى مشاركة العملاء” تجاه الصين. وكتب محللون في تقرير صدر في السابع من يوليو/تموز أن المناقشات التي أجراها المحللان جوراف جارج وجونا تشوا مع مستثمرين تركزت على اتجاه سياسات النمو والتحفيز في الصين، وقالوا إن العملاء ركزوا تركيزًا كبيرًا على أسواق الهند وكوريا بدلًا من ذلك لأنهم فقدوا ثقتهم بالصين.

وقال أشخاص مطلعون على هذا الأمر لوكالة “بلومبيرغ” هذا الشهر إن صندوق “كارلايل” (Carlyle Group) الجديد التابع لمجموعة “كارلايل” الذي تبلغ قيمته 8.5 مليارات دولار أميركي ستكون له مخاطر استثمار أقل من المعتاد للصين مع أسواق مثل كوريا الجنوبية وجنوب شرق آسيا وأستراليا والهند.

وبطبيعة الحال، إن سحب الاستثمارات بالكامل من الصين ليس قرارًا سهلًا لأنها موطن لسوق سندات بقيمة 21 تريليون دولار، وأسهم بقيمة 16 تريليون دولار، مع انعدام بدائل أخرى لها.

وقال جيسون هسو، كبير مسؤولي الاستثمار في شركة “رايليانت” (Rayliant) “نشهد مزيدا من المعارضين الذين يتطلعون إلى استخدام أموالنا لإعادة التوازن إلى الصين. في هذه المرحلة، الاستغناء عن الصين ليس في الحقيقة قرارًا استثماريًّا، بل إنه رد فعل عاطفي وقرار يتعلق بالمخاطر المهنية”.

وأشارت الكاتبة إلى أن هذه المخاطر لها تأثير أكبر في وقت أصبح فيه كسب المال في الصين أمرًا صعبًا إذ انخفض مؤشر “سي إس آي 300” (CSI 300) بنحو 27% بعد أن كان في الذروة منذ 17 شهرًا، متخلفًا عن مؤشر “إس آند بي 500” (S&P 500) بنحو 26 نقطة مئوية.

وأدى الاختلاف في السياسة مع الولايات المتحدة إلى القضاء على ميزة عائدات الصين على سندات الخزانة للمرة الأولى منذ عام 2010، وذلك أدى إلى انخفاض قيمة اليوان. ويتكبد المستثمرون في السندات الدولارية الصينية ذات العائد المرتفع خسائر منذ عام بنسبة 34%، وهي أسوأ من عوائد العام الماضي.

ويخطط فريق شركة “روفر” (Ruffer) لتطبيق وجهات نظره بشأن اقتصاد الصين بواسطة الاستثمار بالأسهم في اليابان والولايات المتحدة وأوروبا. وقال جيمي دانهاوزر كبير الاقتصاديين في شركة روفر “حتى لو كانت لديك نظرة كلية إيجابية نحو الصين، فمن الصعب جدا بيع الأسهم الصينية داخلها، وقد أصبح من الصعب بناء نجاحات هيكلية متفائلة على الأصول الصينية”.

المصدر : مواقع إلكترونية